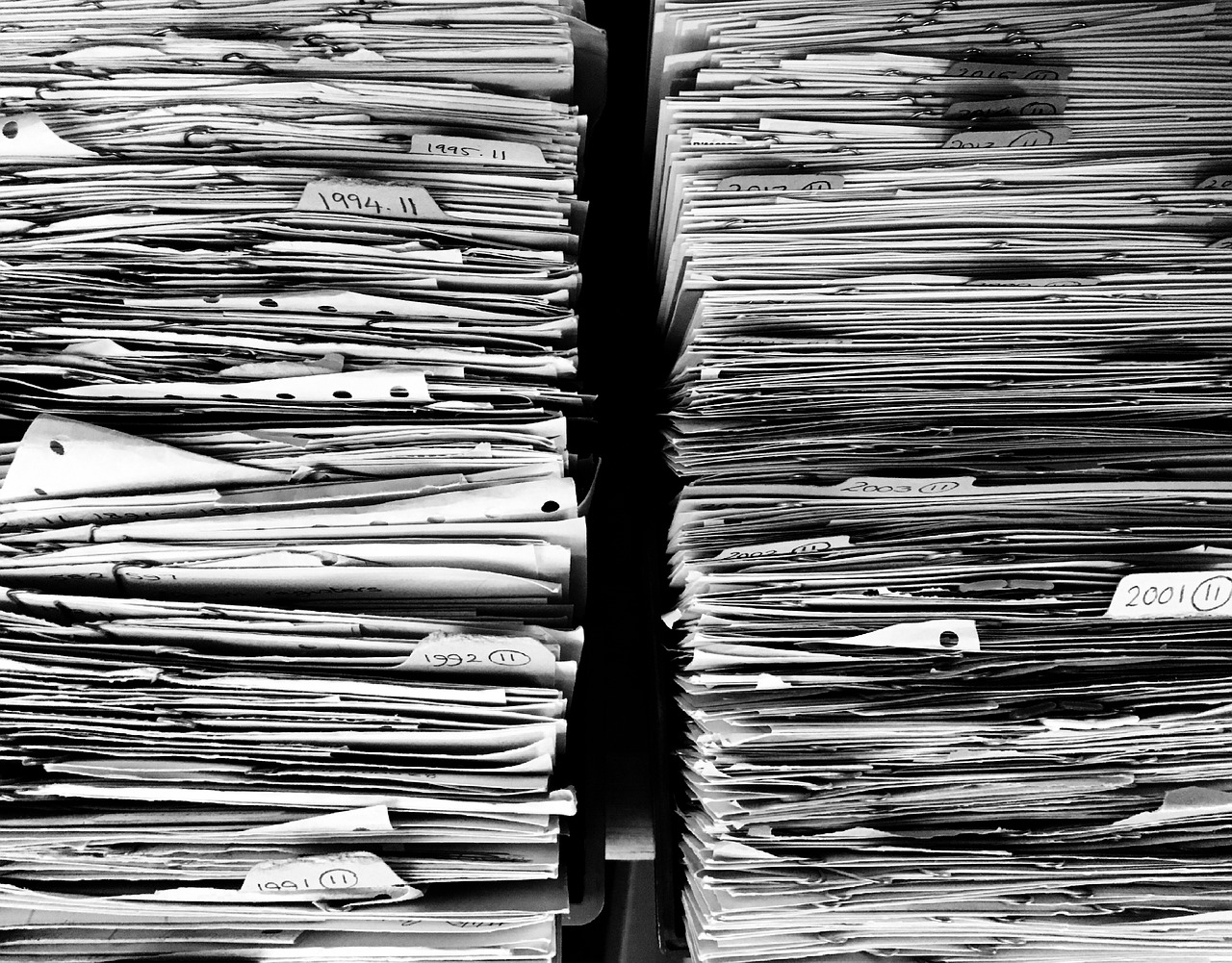

税務調査は、税務当局が納税者の税務帳簿や関連書類を詳細に調査する行為です。この調査の過程で、納税者が要求された資料を正確に、かつタイムリーに提出することは非常に重要です。

資料が不完全であったり、提出が遅れたりすると、様々なペナルティや不利益を招く可能性があります。この記事では、資料の不備や提出遅延がもたらす具体的なリスクと、それを回避または対応するための方法について詳しく解説します。

資料の不備と提出遅延の具体的なリスク

1.信頼性の低下

資料が不完全あるいは提出が遅れると、税務当局からの納税者の信頼性が低下します。この結果、税務当局は納税者に対してより厳しい目で調査を行う可能性が高まり、追加の調査項目が増えることも考えられます。

2.ペナルティの課金

資料の提出が遅れる、または不完全である場合、遅延利息や罰金などのペナルティが課されるリスクが存在します。

解決策と対応方法

1.事前の確認と整理

調査前に、必要な資料が全て揃っているか、また適切に整理されているかを確認することが重要です。この確認作業は、経理部門だけでなく、関連する他の部門とも連携し行うと効果的です。

2.専門家の協力

税務専門家や公認会計士と連携し、資料の整備や提出のタイミングに関するアドバイスを求めることで、資料の不備や提出遅延を未然に防ぐことができます。

ケーススタディ: 「B社の資料不備」

B社は、IT関連のサービスを提供する成長中の企業です。ある日、B社は税務署から突如として税務調査の通知を受け取りました。調査官としてB社を訪れたのは、小林さん、という経験豊富な調査官でした。

初日、小林さんはB社の経理担当、山田さんに対し、過去3年分の取引記録や関連資料の提出を要求しました。しかし、山田さんは一部の資料がすぐには提供できない状態であることを伝え、猶予を求めました。

数日後、山田さんは残りの資料を提出しましたが、その中の一部の取引記録には誤りや欠落がありました。これを指摘された山田さんは、小林さんに詳しい経緯や理由を説明しましたが、結局、B社はその期間の取引内容に関する追加の税金とペナルティを支払うこととなりました。

このケースから学べることは、税務調査に際しての準備の重要性です。適切な資料管理や、税務調査の要求に迅速に応じる体制の整備は、ペナルティを避けるための鍵となります。

コメント